La force dominante qui explique la performance des sociétés spécialisées dans le cloud computing a été l’environnement macroéconomique. En d’autres termes, lorsque la Réserve fédérale américaine (Fed) et d’autres banques centrales poursuivent des politiques monétaires plus restrictives pour combattre l’inflation, les valorisations des entreprises du cloud computing baissent. De même, lorsque les investisseurs ont l’impression que l’inflation diminue, ce qui conduit les banques centrales à ralentir le rythme du durcissement monétaire, les cours des actions réagissent en général de manière positive.

La première chose qui vient à l’esprit lorsque l’on parle cloud computing aujourd’hui, c’est la performance [1] :

– L’indice BVP Nasdaq Emerging Cloud s’est effondré de 60,20 % de son plus haut niveau en novembre dernier jusqu’à son plus bas niveau à court terme en juin 2022.

– À titre de comparaison, les indices S&P 500 et Nasdaq 100 ont baissé de 21,21 % et 31,17 %, respectivement, sur la même période [2].

Toutefois, du 16 juin au 22 août de cette année [3], l’indice BVP Nasdaq Emerging Cloud a enregistré une performance de 17,56 %. Pour leur part, les indices S&P 500 et Nasdaq 100 ont progressé de 13,07 % et 15,97 %, respectivement, sur la même période [4].

Indice BVP Nasdaq Emerging Cloud : le rééquilibrage d’août 2022

Nous considérons l’indice BVP Nasdaq Emerging Cloud comme un indicateur de la performance des entreprises du cloud car il est conçu pour offrir une exposition précise à leurs revenus croissants qu’elles génèrent en servant une clientèle d’entreprises. Ce que nous observons dans le graphique ci-après [5] :

– La ligne bleue en pente ascendante de gauche à droite représente la pondération (axe vertical) et la performance à six mois (axe horizontal) des entreprises entrant initialement dans la composition de l’indice avant le rééquilibrage d’août 2022. La performance d’entreprises telles que RingCentral, Asana et Blend Labs a rencontré des difficultés sur cette période, alors que d’autres telles que Paylocity Holding Corp, Box et Qualys ont généralement affiché des performances plus solides.

– La ligne grise montre que le rééquilibrage réinitialise l’indice de manière à parvenir à une équipondération. Les entreprises surperformantes voient leurs pondérations diminuer contrairement aux entreprises sous-performantes, ce qui conduit à une sensibilité aux valorisations et à une atténuation des risques tous les 6 mois.

– Les points rouges et les noms des sociétés indiquent les entreprises qui n’entreront plus dans la composition de l’indice après le rééquilibrage d’août 2022. Historiquement, la principale raison pour laquelle les entreprises sont supprimées réside dans l’annonce d’une opération, à l’image d’une acquisition par une société de capital-investissement.

– Les points verts et les noms des sociétés indiquent les entreprises qui seront les nouvelles composantes de l’indice auquel elles seront ajoutées après le rééquilibrage d’août 2022. Leur accessibilité sur les marchés des actions cotées est l’une des raisons pour lesquelles ces entreprises font leur entrée au sein de l’indice.

Retour à l’équipondération pour l’indice BVP Nasdaq Emerging Cloud

Source : WisdomTree, Bloomberg, Nasdaq.

Les performances des entreprises sont présentées sur la base de leur performance absolue pour la période du rebalancement précédent du 22 février 2022 jusqu’au 22 août 2022. Les entreprises entrent dans la composition de l’indice BVP Nasdaq Emerging Cloud.

Les points gris représentent les entreprises entrant dans la composition de l’indice au 22 août 2022 (après le rebalancement) et les points bleus au 19 août 2022 (avant le rebalancement). Les points jaunes représentent les composantes ajoutées à l’indice et les points rouges celles retirées de l’indice après le rebalancement.

Il n’est pas possible d’investir directement dans un indice. La performance passée n’est pas une indication de la performance future et tout investissement peut évoluer à la hausse comme à la baisse.

Les fondamentaux reviendront sur le devant de la scène

Il nous est difficile d’affirmer que le principal catalyseur de performance des actions des entreprises du cloud computing sont les fondamentaux tels que la croissance des chiffres d’affaires. Comme nous l’avons noté précédemment, le principal catalyseur a été l’environnement macroéconomique.

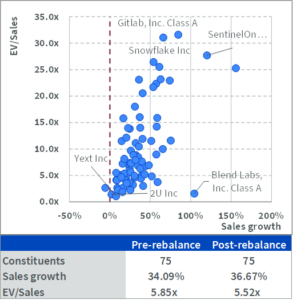

Toutefois, les fondamentaux des entreprises sont toujours une force dominante et reviendront toujours sur le devant de la scène une fois les pressions macroéconomiques retombées. Ce que nous observons dans le graphique ci-après [6] :

– Suivant l’axe horizontal, la quasi-totalité des points bleus se trouvent à droite de la limite de 0 %, ce qui indique une croissance positive des chiffres d’affaires en variation annuelle en fonction des résultats trimestriels les plus récemment publiés. Il peut s’agir d’un environnement économique difficile, mais ces entreprises continuent d’améliorer leurs chiffres d’affaires.

– Sur l’axe vertical, plus le graphique est élevé, plus la valorisation est élevée. Certaines entreprises, à l’image de Gitlab, Snowflake et SentinelOne, continuent de se négocier dans la fourchette du ratio valeur d’entreprise/chiffre d’affaires (VE/CA) de 25 à 30. Si elles ne sont pas nécessairement « peu coûteuses », ces entreprises affichent une croissance de leurs chiffres d’affaires dans une fourchette de 50 à 100 % en variation annuelle. Si ce rythme peut être maintenu, alors le multiple supérieur est peut-être justifié. Nous tenons cependant à noter que la majorité des 75 points bleus se situent en-dessous de la ligne de 10,0.

– La croissance moyenne pondérée des chiffres d’affaires de l’indice BVP Nasdaq Emerging Cloud reste dans la fourchette de 35 à 40 % où elle demeure depuis un certain temps. Ce niveau est-il durable ? Microsoft Azure, Amazon Web Services et Google Cloud ont tendance à voir leurs chiffres d’affaires très soutenu progresser en variation annuelle dans cette fourchette. Le fait que les grands acteurs semblent pour le moment maintenir ces taux de croissance nous indique que les plus petites entreprises, comme celles de cet indice, peuvent être capables de maintenir des taux de croissance supérieurs à ceux d’autres secteurs.

Évaluer les fondamentaux

Source : WisdomTree, Bloomberg, Nasdaq. Au 22 août 2022. L’ensemble des données sur les fondamentaux proviennent de Bloomberg.

La croissance des chiffres d’affaires des composantes sous-jacentes est calculée d’une année sur l’autre sur la base des données trimestrielles, semestrielles ou annuelles, selon celles qui sont disponibles dans Bloomberg à commencer par les données trimestrielles.

Le ratio VE/CA est représenté par le ratio de la Valeur d’entreprise sur le chiffre d’affaires sur douze mois glissants. La croissance du chiffre d’affaires de l’indice est représentée par la croissance moyenne pondérée du chiffre d’affaires des entreprises entrant dans la composition de l’indice. Le ratio VE/CA de l’indice est représenté par une moyenne harmonique pondérée du ratio VE/CA des entreprises entrant dans la composition de l’indice. Il n’est pas possible d’investir directement dans un indice. La performance passée n’est pas une indication de la performance future et tout investissement peut évoluer à la hausse comme à la baisse.

Les entreprises du cloud continueront-elles de produire des résultats intéressants ?

Dans le cloud computing, il est important d’examiner l’ensemble des signaux disponibles afin de se faire une idée plus précise des conditions du marché. À ce sujet, Bessemer Venture Partners vient de publier son rapport annuel baptisé ‘Cloud 100 Benchmarks’ [7]. Ce rapport examine plus particulièrement les entreprises non cotées du cloud les plus grandes et les plus dynamiques, ce qui fournit des signaux importants sur la santé générale de ce modèle économique.

En 2022, Bessemer souligne plus particulièrement que la valorisation des entreprises non cotées n’est peut-être pas le meilleur indicateur à examiner si l’objectif est d’avoir une idée sur la santé d’un marché donné. À titre d’exemple, si les entreprises n’ont pas levé de capitaux récemment, leurs valorisations peuvent ne pas correspondre aux conditions de marché en vigueur. Le groupe Bessemer préfère se concentrer sur ce qu’il appelle les Centaures. Tandis qu’une Licorne est une société à la valorisation sur le marché hors cote de 1 milliard de dollars, un Centaure a des revenus récurrents annuels de 100 millions.

D’après le rapport 2022 Cloud 100, 70 % des entreprises obtiennent déjà le statut de Centaure et 10 % supplémentaires en sont tout près et pourraient y parvenir d’ici la fin de l’année. Dans un environnement où le marché privilégie beaucoup plus les résultats que les modèles enthousiasmants et où le financement privé est plus dur à obtenir, il est important que les Centaures apportent des preuves de réussite commerciale.

Cet article a été rédigé par Christopher Gannatti, responsable mondial de la recherche, WisdomTree.

-

Source: Bloomberg, with data from 9 November 2021 to 16 June 2022.

- Refers to the S&P 500 and Nasdaq 100 ‘net total return’ indices.

- Bloomberg, with data from 16 June 2022 to 22 August 2022.

- S&P 500 and Nasdaq 100 ‘net total return’ indices.

- The 6-month period between rebalances is from 22 February 2022 to 22 August 2022. The performance source is Bloomberg.

- WisdomTree, Nasdaq and Bloomberg, with data measured as of 22 August 2022.

- https://www.bvp.com/atlas/the-cloud-100-benchmarks-report/?from=feature